2018/10/30

776

光伏强劲增长 世界能源未来何去何从?

能源形势预测已经成为各国政府、能源行业及企业制定能源规划、进行投资决策的重要依据,国际权威机构每年发布的全球能源展望报告,更是业内广泛参考的核心资料。对比分析这些展望报告,有助于客观评估当前能源发展现状,科学把握未来能源市场的发展趋势。

能源展望报告概述

目前,国际上从事能源统计和发展预测工作的机构众多,其中兼具权威性和影响力的主要有以下三类:以国际能源署(IEA)、美国能源信息署(EIA)、全球风能理事会(GWEC)为代表的国际权威能源机构,以英国石油公司(BP)、埃克森美孚(ExxonMobil)为代表的大型能源公司,以及以彭博新能源财经(BNEF)为代表的国际能源咨询公司。

截至7月底,上述6家机构今年共计发布了7份国际能源展望或能源市场报告,报告中不仅提供了大量能源统计数据,还对中长期全球能源市场趋势进行了分析与判断。

梳理这些报告可发现,它们在研究领域、展望周期等方面,各有侧重。其中,在研究领域上,IEA《石油市场报告2018》、《天然气市场报告2018》和GWEC《2017年全球风电发展报告》聚焦单一能源细分领域的发展,BNEF《2018新能源市场长期展望》侧重风电、光伏等新能源,EIA《国际能源展望2018》、BP《世界能源展望2018》、埃克森美孚《2040年能源展望(2018版)》则将研究范围拓宽至整个能源领域。

在展望周期上,GWEC的预测期为2018-2022年,IEA为2018-2023年;BP、EIA、埃克森美孚的展望周期远至2040年,BNEF的展望视野最远,至2050年。

能源展望报告主要话题分析

(1) 全球能源需求总量增长

多家机构认为,在能效提升带来世界能源需求增速下降的情况下,未来世界能源需求仍将持续增长。BP预测在未来的25年里能源需求增长约33%,相较而言,埃克森美孚的估计较为保守,认为全球能源需求增长或在25%左右。

BP和埃克森美孚均认同中国和印度等新兴经济体将成为未来全球能源需求增长的主要驱动力。埃克森美孚认为,非经合组织国家(例如中国和印度)对能源需求的增长或将达到40%左右。BP的预测显示,到2040年,中国和印度将会占据全球能源需求增长的一半,随着中国向更可持续的经济增长模式过渡,其能源增长将会放缓,印度则将在21世纪30年代初超越中国,成为全球增长最快的能源市场。

(2) 能源结构低碳转型将持续

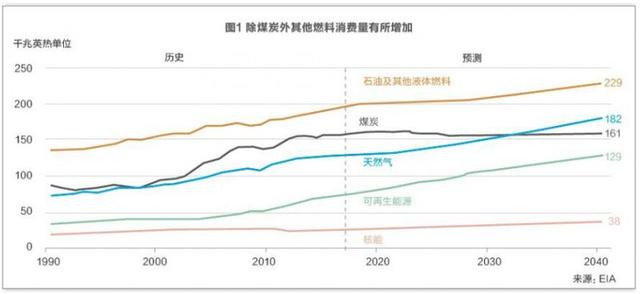

各机构预测,向更低碳的能源结构转型将会持续。EIA认为,到2040年,世界范围内,除煤炭外其他燃料消费量均呈增加态势(见图1)。

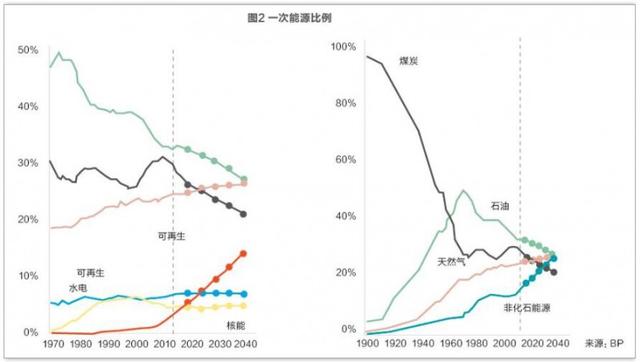

BNEF预测,2017年至2050年期间,全球发电行业的煤炭消费量将下降56%。BP指出,可再生能源的持续快速增长正在导致有史以来最多元化的能源结构,2040年,石油、天然气、煤炭和非化石能源预计将各提供世界能源的约四分之一,超过40%的能源需求增长将来自可再生能源。(见图2)

(3) 碳排放达峰

BP的研究显示,在“渐进转型”情景下,到2040年全球碳排放将增加约10%,高于为实现巴黎承诺所需达到的降幅。而在“更快的转型”情景下,其能够实现2040年碳排放比2016年下降近50%,但电力行业接近完全脱碳,因为额外的减排量大部分来自发电。

对于碳排放达峰,各家机构都比较乐观。BP的预测是,碳排放将于2026年达到峰值。BNEF则认为全球电力行业碳排放量将在2027年达到峰值,峰值量较2017年排放量高2%,随后一路下降,2050年排放量将比峰值低38%。埃克森美孚可能是各机构中最谨慎的一家,其坚持二氧化碳排放可能将在2040年达到峰值,晚于BP和BNEF的预测。

(4) 电动汽车对石油影响有限

IEA报告指出,新能源汽车对石油的替代在比例上极其微小,未来中期甚至长期,替代量不足以对石油产生颠覆性影响。BP也持同样观点,认为汽车用燃料只占石油消耗的20%左右,因此电动汽车增长速度再快,也不会导致石油需求的崩溃。而埃克森美孚的观点是,更多的电动车以及传统发动机能效的提高可能会使全球轻型燃料车使用的液体燃料在2030年达到峰值,但尽管如此,随着商业运输和化工行业需求的增长,石油在全球能源结构中仍将发挥领先作用。

(5) 中国相关分析

中国是过去20年间世界最大的能源消费国,也是全球能源增长的最主要来源。BP《世界能源展望(2018年版)》表示,到2040年中国将占世界能源消费总量的24%,占全球净增长量的27%。同时,中国能源结构将发生显著变化,在“渐进转型”情景下,煤炭在一次能源中的占比将从2016年的62%下降至2040年的36%,相对的,天然气比重几近翻番至13%,可再生能源迅速扩张,将从2016年的3%攀升至2040年的18%,可再生能源将接替石油成为中国第二大能源来源。

主要能源品种发展趋势

(1) 煤炭:全球煤炭消费趋于平缓

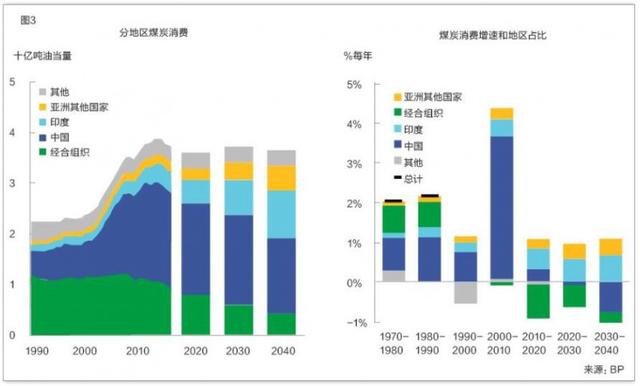

BP认为,煤炭消费在展望期间大体平缓,2040年煤炭在一次能源中的比例下降至21%,达到自工业革命以来的最低值。尽管中国煤炭消费见顶,中国依然是世界上最大的煤炭市场,到2040年占全球煤炭需求的40%。中国和经合组织消费量减少的部分,将被印度及其他新兴亚洲经济体的需求增加所抵消。印度是煤炭最大的增长市场,在全球煤炭需求中的占比将从2016年的略高于10%翻倍至2040年的25%左右。(见图3)

对于煤电的未来,BP和BNEF态度截然相反。BP认为,虽然发电的燃料结构将发生重大转变,煤炭到2040年仍是电力的最主要能源来源,占比近30%。BNEF则忧心,当可再生能源已经足够便宜的时候,弃电对成本的影响将会很低,煤电或将成为最大的输家。原因在于,从度电成本角度,煤电将无法与风电和光伏竞争;从系统灵活性角度,煤电将无法与燃气发电以及储能竞争。最终,大部分煤电资产会被挤出市场。其在《2018新能源市场长期展望(NEO)》中预测,随着风电、光伏成本优势的增加,到本世纪中叶,全球煤电占比将从目前的38%缩减至11%;化石能源在电力结构中的占比将从目前超过2/3的水平,降至2050年的29%。

(2) 石油:全球石油行业仍将持续发展

IEA《石油市场报告2018》显示,强劲的世界经济增长需要更多石油,预计石油需求增速将达到年均120万桶/日,到2023年石油需求将达到1.047亿桶/日,比2017年增加690万桶/日。其中,中国和印度将合计贡献近50%的全球石油需求增长,不同的是,中国到2023年的石油需求增速与2010~2017年相比有所放缓,而印度石油需求增速将略有上升。BP的预测与IEA类似,到2040年,全球石油的日均消费量将达到1.05亿桶/日,比2016年增加11.7%。不过在21世纪30年代中后期,石油的消费量会出现增长停滞。

IEA石油工业与市场部门负责人阿特金森解读《石油市场报告2018》时指出,未来六年石油市场将经历两个阶段,2020年前非欧佩克国家原油供应将大于需求增长;但其后至2023年,如果投资持续不足,全球作为缓冲的有效备用产能将仅能达到需求的2.2%,在新的供应投产之前,石油价格波动增加的可能性上升。

在未来20年内,石油作为交通的主要能源地位仍无法被替代,BP《世界能源展望2018》的数据显示,有55%的石油将被用作交通能源。与此同时,石油作为化工用途其消费量也将增加,因此总体而言,全球石油产业将持续发展。

(3) 天然气:将超越煤炭成为第二大能源

对于未来天然气的发展,各机构态度乐观,认为天然气将在2025年前后超越煤炭,成为世界第二大能源。埃克森美孚的数据显示,天然气在一次能源中的比重将从2016年的23.1%增至2040年的25.7%,到2040年全球天然气需求将比2016年增加近40%,年均增长1.3%,天然气将贡献全球能源需求增量的37.2%。BP则认为,到2040年天然气在一次能源占比从24.1%增至26.2%。

IEA《天然气市场报告2018》分析指出,中国将主导不断增长的天然气需求。预计未来5年全球天然气需求将平均增长1.6%,而新兴亚洲市场将成为需求的主要引擎。由于中国的“蓝天”政策和改善空气质量的动力,仅中国就占到了2022年全球需求增长的三分之一。(见图4)

对于天然气发电,BNEF《2018新能源市场长期展望》的观点是,气电的未来在于角色价值,而非发电量,气电的角色将从提供全天候基荷电力转变为可再生能源的备用电源。根据预测,2017年至2050年期间,全球发电行业的煤炭消费量将下降56%,天然气消费量则上升14%。

(4) 可再生能源:未来将强劲增长

未来几年,风电光伏等新能源将实现快速增长已成行业共识。埃克森美孚在报告中乐观地表示,太阳能发电和风力发电在能源供应中增长最快,合计增长达到400%左右;到2040年,太阳能和风力发电合计可能翻三倍。BP则指出,风能和太阳能的竞争力日益增强,使得可再生能源强劲增长成为可能。补贴制度到21世纪20年代中期会逐步取消,可再生能源相对于其他燃料的竞争力日益增强。中国是最大的增长来源,印度到2030年将会成为第二大增长来源。

BNEF《2018新能源市场长期展望》预测,2018年至2050年间,全球范围内新增发电装机投资将达到11.5万亿美元,其中8.4万亿美元(73%)用于风电和光伏。该报告预测,随着风电及光伏成本的快速走低及电池储能造价的下降,到2050年,风电和光伏发电量占比有望接近50%。

而根据GWEC《2017年全球风电发展报告》对2018-2022年全球风电市场的预测,2018年全球风电市场将基本保持在2017年的水平,2019年和2020年全球风电市场恢复增长,21世纪20年代初将再次突破60吉瓦;到2022年底,累计风电装机容量总量将达到840吉瓦。(见图5)

欢迎莅临:PCIM Asia Shanghai — 上海国际电力元件、可再生能源管理展览会暨研讨会!

电力电子、智能运动、可再生能源、能源管理

主办单位官方微信